本文要點(diǎn):

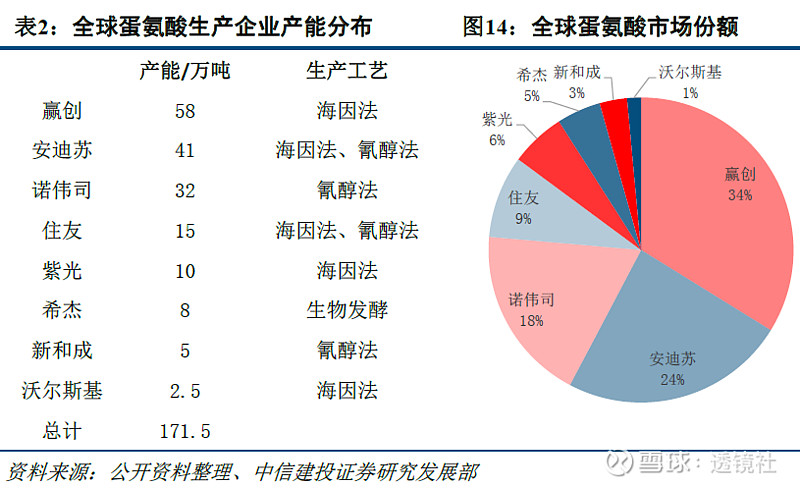

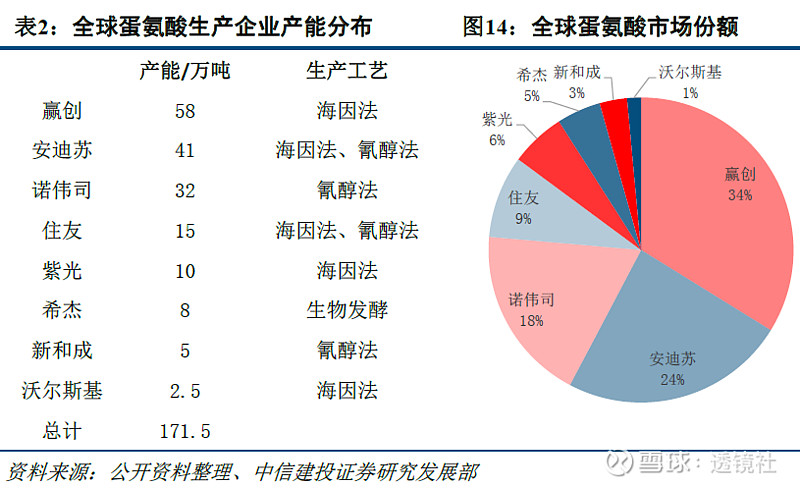

·蛋氨酸市場集中度較高,在位企業(yè)存在競爭優(yōu)勢;

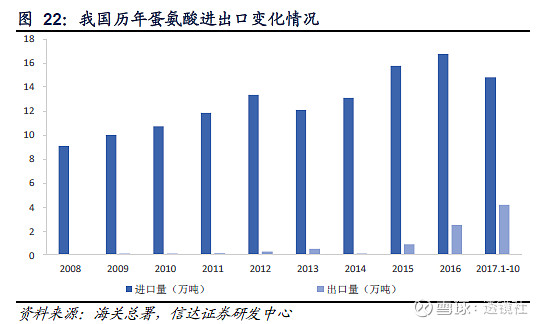

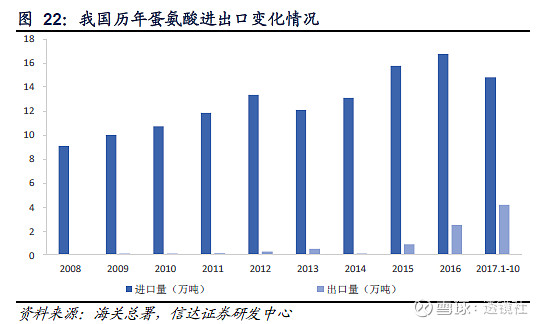

·市場格局正發(fā)生變化,未來5年產(chǎn)能過剩情況加劇,進(jìn)口轉(zhuǎn)變?yōu)槌隹?h-char unicode="ff1b" class="biaodian cjk bd-end bd-jiya" style="box-sizing: border-box;">;

·液體蛋氨酸是替代固體蛋氨酸的發(fā)展邏輯,安迪蘇的長期競爭優(yōu)勢還有待驗(yàn)證;

安迪蘇是液體蛋氨酸市場的寡頭,全球市場份額50%;整個(gè)蛋氨酸市場份額24%左右。從市場份額和集中的競爭格局,第一反應(yīng)是他一定有競爭優(yōu)勢。那競爭優(yōu)勢是什么?隨著未來競爭態(tài)勢的變化,這個(gè)競爭優(yōu)勢是否可以保持?

蛋氨酸屬于精細(xì)化工產(chǎn)品,下游客戶主要是飼料生產(chǎn)企業(yè),用來降低飼料消耗,提高轉(zhuǎn)肉率的,所以對(duì)于客戶來說單位效用的成本是關(guān)注的重點(diǎn),同時(shí)使用的便捷性也是考量的范疇。這是個(gè)相對(duì)同質(zhì)化的產(chǎn)品,客戶粘性不能說沒有,但是相對(duì)較低;主要還是看供給端有沒有成本優(yōu)勢或技術(shù)優(yōu)勢。

如果從蛋氨酸整個(gè)行業(yè)的競爭格局和過去飼料替代的邏輯來看,這個(gè)行業(yè)有一定的技術(shù)壁壘和低成本的規(guī)模效應(yīng)。但是基于目前整個(gè)行業(yè)的低速增長的趨勢,和未來競爭格局的變化來說,未來安迪蘇是否具有競爭優(yōu)勢是關(guān)注的重點(diǎn)。

成本優(yōu)勢

液體蛋氨酸的發(fā)展邏輯是對(duì)固體蛋氨酸的替代,雖然使用的自動(dòng)化便捷度比固體高,其替代的最大邏輯還是銷售價(jià)格要明顯低于固體,那也就意味著所謂的低成本不僅是和液體比,還要和固體比。

-我們先對(duì)比下新產(chǎn)能投資的成本成本情況,發(fā)現(xiàn)安迪蘇的單位投資成本確實(shí)是最低的:

新和成25萬噸的固體蛋氨酸項(xiàng)目成本估算在2.1萬/噸;

贏創(chuàng)7萬噸的固體蛋氨酸的項(xiàng)目成本估算在 2.5萬/噸;

安迪蘇18萬噸的液體蛋氨酸項(xiàng)目成本估算在1.8萬/噸

-同時(shí)我們從單體產(chǎn)能來看,18萬噸的規(guī)劃是單體產(chǎn)能最大的,理論上來說,如果不考慮技術(shù)路線以及地理位置等因素,單純看單體產(chǎn)能,那單體越大,單位成本越低;

-從歷史的發(fā)展來看,安迪蘇液體產(chǎn)能從10年前的15萬噸,到12年的22萬噸,到16年的29萬噸,再到19年的37萬噸,產(chǎn)能和銷量平均年化增速超過10%,相比較蛋氨酸整體6%的行業(yè)增速來說,說明替代滲透率的提升,可能成本上是具有優(yōu)勢的;

以上信息匯總來看,安迪蘇似乎具有成本優(yōu)勢,但是在做出準(zhǔn)確判斷前需要考慮以下幾個(gè)因素:

1)相比固體來說,蛋氨酸液體的實(shí)際有效成分只有88%(即當(dāng)量88%),所以在計(jì)算產(chǎn)量和成本與固體對(duì)比的時(shí)候需要做個(gè)換算。如果將安迪蘇的18萬噸的成本進(jìn)行當(dāng)量換算的話,成本應(yīng)該在2.05萬/噸,這樣看來成本上的差異就縮小了;

2)蛋氨酸的市場是個(gè)全球性的市場,當(dāng)安迪蘇在中國建立18萬噸產(chǎn)能計(jì)劃銷售到歐洲的時(shí)候,贏創(chuàng)在新加坡建立產(chǎn)能拓展東南亞市場。也就是說我們不僅僅要考慮生產(chǎn)成本,還要考慮物流成本以及售后服務(wù),液體蛋氨酸的初期使用是需要給客戶提供方案以及進(jìn)行培訓(xùn)的,這些都會(huì)產(chǎn)生成本。另外,雖然單價(jià)高的產(chǎn)品,其運(yùn)費(fèi)的敏感度低,但是從整個(gè)蛋氨酸產(chǎn)能過剩以及未來的產(chǎn)能釋放情況來看,競爭是非常激烈的,做過大宗商品的人都清楚這個(gè)時(shí)候成本比別人低20塊錢都是很好的了;

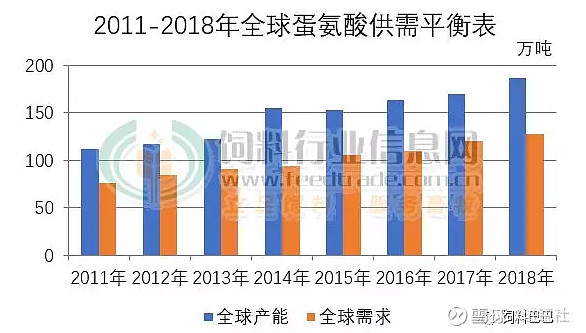

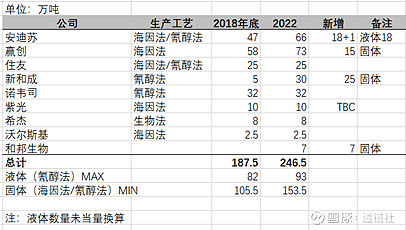

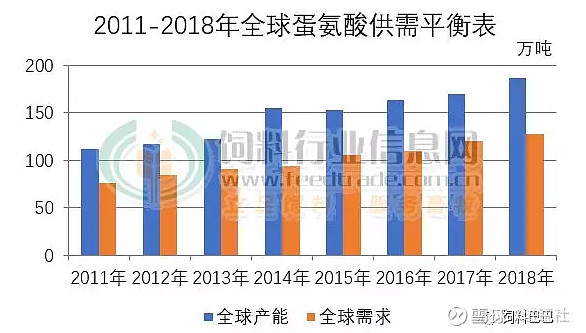

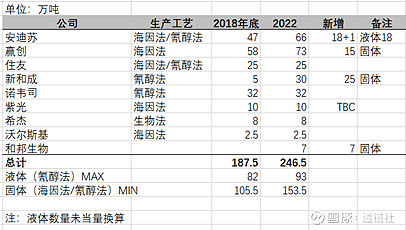

2018年全球蛋氨酸的市場容量約為128萬噸等量DL-蛋氨酸,全球蛋氨酸產(chǎn)能達(dá)186.5萬噸。到2022年,固體蛋氨酸的產(chǎn)能將從100萬噸增長到150萬噸,年化增速11%左右,相比較整體6%的未來需求增速來看,產(chǎn)能過剩情況在加劇。

3)就像在前面提到的未來固體蛋氨酸新產(chǎn)能井噴,產(chǎn)能嚴(yán)重過剩的情況下,不排除新裝置為了開車掙現(xiàn)金流還銀行貸款,會(huì)只考慮現(xiàn)金成本而非完全成本的情況。這就會(huì)帶來惡性的競爭,在這個(gè)情況下成本優(yōu)勢這個(gè)概念就不存在,這種情況會(huì)持續(xù)多久也不清楚。

所以,安迪蘇液體蛋氨酸的低成本優(yōu)勢還有待驗(yàn)證。

技術(shù)優(yōu)勢

對(duì)于在位者來說,液體蛋氨酸的技術(shù)優(yōu)勢其實(shí)最終也要轉(zhuǎn)化為低成本優(yōu)勢才有意義的。

-從對(duì)于精細(xì)化工類企業(yè)的了解和基于常識(shí)的判斷:相對(duì)于大宗來說,精細(xì)化工具有較高的技術(shù)門檻;但是即使存在技術(shù)優(yōu)勢,技術(shù)優(yōu)勢也是比較弱的優(yōu)勢,很容易被攻破。

-固體市場在過去的集中度也很高,國內(nèi)長期進(jìn)口固體蛋氨酸的數(shù)據(jù)以及新和成的披露來看,技術(shù)門檻是困擾國內(nèi)潛在玩家的主要問題;但目前基于國內(nèi)上馬的固體項(xiàng)目來看,固體已經(jīng)技術(shù)已經(jīng)不存在門檻的問題了,進(jìn)口替代進(jìn)程開始;

液體目前并沒有看到有國內(nèi)項(xiàng)目,安迪蘇依然是國內(nèi)液體的唯一生產(chǎn)商,那到底是真的有技術(shù)壁壘,還是有觀望者在確定這個(gè)賽道的長期確定性,因?yàn)楝F(xiàn)在再效用上還是存在一定的爭議,或是在技術(shù)研發(fā)和學(xué)習(xí)過程中,不得而知。

所以,液體生產(chǎn)技術(shù)對(duì)于在位企業(yè)是否有壁壘還需要時(shí)間檢驗(yàn)。

其他

按照《企業(yè)戰(zhàn)略博弈》對(duì)于競爭優(yōu)勢的定義,當(dāng)企業(yè)無法找到供給/需求和規(guī)模三個(gè)方面的競爭優(yōu)勢的時(shí)候,需要看企業(yè)是否有運(yùn)營效率。

單從一點(diǎn)就可以判斷企業(yè)很難有競爭優(yōu)勢:公司高管是法國團(tuán)隊(duì),CEO年薪三千多萬,對(duì)于這個(gè)行業(yè)和公司體量來說是出奇的高,而且公司沒有設(shè)立股權(quán)激勵(lì)機(jī)制。對(duì)于一家ROE水平不超過10%的公司來說,這樣的薪酬體制是不可以理解的。

總結(jié)

安迪蘇液體蛋氨酸的競爭優(yōu)勢還有待市場的檢驗(yàn),在未來的跟蹤中可以從以下三個(gè)方面進(jìn)行著手:

1)贏創(chuàng)在新加坡的15萬噸的新產(chǎn)能釋放,近期可以關(guān)注贏創(chuàng)的產(chǎn)銷情況和安迪蘇的銷售情況做對(duì)比;

2)安迪蘇南京工廠今年按計(jì)劃有2萬噸的脫瓶頸產(chǎn)能,按道理單位成本應(yīng)該有所下降,關(guān)注相關(guān)成本數(shù)據(jù)和銷售數(shù)據(jù);

3)安迪蘇18萬噸的新產(chǎn)能計(jì)劃在2022年釋放,按照CEO的說法,成本將下降20%,這個(gè)有待驗(yàn)證的同時(shí)要關(guān)注其他固體產(chǎn)能的成本下降情況。

Chris Ding

發(fā)文時(shí),本文作者不持有安迪蘇,本文不構(gòu)成投資建議,也不代表透鏡社的觀點(diǎn)

艾米

艾米